在美元上升周期中,我们该配哪些资产?

如果仔细地观察大类资产之间的互动关系,我们能够发现债券、黄金和大宗商品的价格周期之间存在一种以美元为核心的、紧密的网状联系。首先经济体之间的利差通常是汇率的主要推动因素,而作为一类特殊的商品,黄金显著的货币属性决定了其与美元之间的竞争关系,另外大宗商品则普遍采用美元计价。因此对美元周期的研究和预判事实上可以成为各类资产之间配置的指导意见。

一、本轮美元上升周期仍将延续,但升值幅度有限

汇率反映的是货币的相对价值,在讨论美元的强弱问题时,事实上我们讨论的是美元相对于其它一篮子货币相对价值的高低,这就意味着美元指数的走势一定是周期性波动的,不可能永远升值,同样也不可能永远贬值,美元持续升值所导致的利率上升和贸易逆差本身就会自然地削弱其进一步升值的动能。

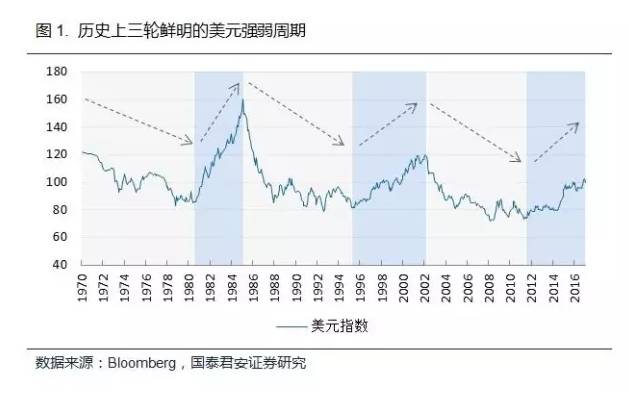

自1973年布雷顿森林体系崩溃后,美元共经历了三轮上升周期和三轮下降周期,目前看来我们仍然处在一轮上升周期当中。推动三轮美元上升周期的动因各不相同,八十年代初的上升周期主要与高通胀所引发的加息有关,九十年代末的美元上升则主要受益于美国经济的强劲增长,而本轮上升周期则是在一个超低利率和经济弱复苏的背景之下,美元升值的动力主要来自于与其它经济体货币政策分化的结构性因素,我们判断本轮美元的上升周期仍将持续,但升值的幅度将小于前两轮。

上世纪七十年代,美国经济增长的颓势尽显,低利率的货币刺激政策收效胜微,而此时由中东战争引发的石油危机逐步演变为经济冲击,通胀大幅攀升,“滞涨”问题的出现使凯恩斯的货币政策面临两难的局面,迫使美联储大幅升息以应对通胀,联邦基金目标利率一度攀升至20%。直至八十年代初期美国经济增长开始逐步复苏,期间美国劳动生产率增速明显提升,而周边拉美国家却发生主权债务危机,避险的需求和高利率刺激大量美元不断回流美国,美元开启一轮强势上行周期,5年时间升值幅度达到78%。

九十年代信息技术的革命催生了美国的“新经济”,美国劳动生产效率大幅提升,经济增长进入繁荣周期,而此时仍然处于技术和需求由美国向外围国家扩散的早期,美国本土能够持续保持相对较高的投资回报率和经济增速,从而吸引资金流入美国,推动美元不断升值。在此期间,尽管通胀和利率都处于相对较低的温和水平,美元仍然在7年当中升值了46%。

转载请注明:北纬40° » 美元上升周期该配置哪些资产?