日本是“二战”后少数迈入高收入社会的国家之一。对日本经济及其创新能力,长期以来我们看到一些矛盾现象:一些日本消费品牌被国外企业并购,但日本企业在很多领域仍掌握关键技术;日本有形资产(房地产、股市等)价格泡沫破灭,而无形资产(高质量发明专利、以诺贝尔奖得主为代表的基础研究)仍在快速积累;日本经济增长近30年来陷入困境,但人均收入水平一直在大国中位居前列并仍有提升。本文旨在分析日本创新能力的特点、成因、启示。

日本创新力再审视

20世纪90年代以来,日本经济总体走下坡路,企业效益下滑,货币政策陷入流动性陷阱,政府负债率高企,人口老龄化。1990年-2016年,日本GDP占全球的比重从12%降至8%,贸易占全球的比重从6%降至4%。1995年有149家日本企业进入世界500强,2017年只剩51家。一些曾经全球领先的日本消费电子品牌纷纷陷入困境,近年来,夏普面板和家电、东芝白色家电、东芝电视、三洋白色家电、NEC和富士通的个人电脑等业务分别被台湾鸿海、美的、海信、海尔、联想等企业收购。存储器行业中的日立、尔必达、东芝分别被西部数据、镁光、贝恩资本三家美国企业收购。除了电子制造业丧失优势之外,日本更是错失近20年来互联网和移动互联网两次技术革命机遇,全球互联网龙头企业主要在中美两国,基本没有日本企业。

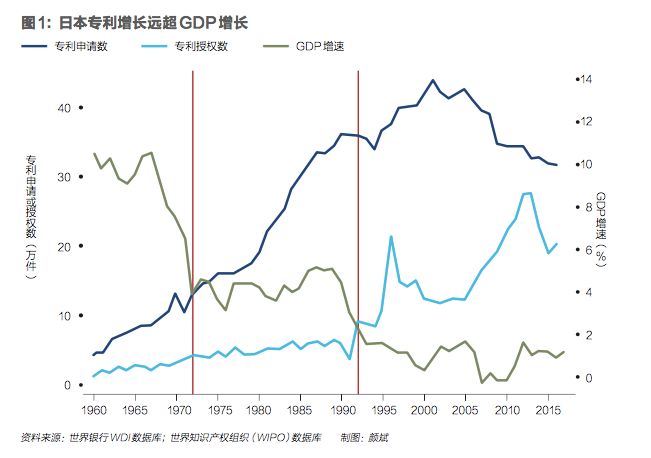

日本真的在失去创新能力吗?并没有。近30年的经济低谷中,日本创新能力仍在快速增强,最突出的表现是基础研究大幅进步。2000年-2016年的17年,17名日本人获得诺贝尔奖,并且都是科学奖。2001年日本第二期五年《科学技术基本计划》提出“50年30个诺贝尔奖”目标时,怀疑者甚众,而现已实现过半。获奖者都是在日本接受过高等教育的日本人,不是外国移民。除了日本,目前没有哪个国家明确提出诺贝尔奖数量目标,这体现了极强的自信。考虑到从研究到获奖的滞后性,日本20世纪80年代提出“科技立国”战略,2000年后诺贝尔奖数量爆发,表明日本原始创新能力的显著提升。

从资金投入、科研人员、创新型企业等各个角度看,日本创新能力都在持续积累。1996年-2015年,日本全社会研发投入强度(研发投入/GDP)从2.69%增至3.28%,高于中国(同期从0.56%增至2.07%),也高于美国(从2.44%增至2.79%)。2015年,日本每百万人中有研发人员5230人(5‰),中国只有1180人(1‰)。汤森路透评选的全球创新百强企业中,2017年日本以39家企业排名第一,其次是美国36家企业,中国只有华为一家。

日本发明专利质量较高,并且能切实转化为收益。发明专利授权率(授权数/申请数)近年来在60%左右,2013年峰值超过84%,而中国目前只有20%-30%,和日本1990年之前水平相当。2016年,全球有效发明专利共约1180万件,日本以266万件位居全球第一,是中国的两倍有余。全球主要经济体中,只有美国和日本是技术净输出国, 2016年日本知识产权使用费顺差接近200亿美元,而中国是228亿美元的知识产权使用费逆差。

GDP和创新力为何反向

日本一方面经济增长陷入困境,另一方面创新能力在持续增强。这种反差的原因是什么?又会导致何种结果?

一是日本企业选择性地退出一些领域,或被动或主动。从被动退出看,日本经济长期低迷,对海外市场依赖度高,一旦发生不利冲击,企业只能“断臂自保”。例如,2008年金融危机后,索尼、日立、松下、东芝、富士通、NEC等大公司都大幅亏损。2006年以来,东芝押宝核电产业,收购了美国西屋电气成为全球最大核电设备企业,但2011年福岛核泄漏事故后全球核电产业停滞,东芝大幅亏损,财务造假,为避免退市不断出售资产,相继卖出了家电、医疗设备、存储器等部门。

对日本企业而言,这大多是股权交易和财务行为,例如,东芝出售存储器业务,只是将49.9%的股权卖给贝恩资本换回现金,东芝还继续持有40%的股权,相关的知识产权和技术能力并没有流失。此外,日本大企业大多高度多元化,出售的只是一部分业务,保留了前景好的部门。

电子产业是日本经济结构调整的典型。随着韩国、中国以低成本优势融入国际分工体系,全球消费电子市场竞争日益激烈。日本与其和新兴经济体打价格战,不如主动从竞争激烈的终端消费品转向高附加值的中间产品。由于这不直接面对消费者,日本企业的公众存在感越来越低,但产业链控制力实际上仍然很强。在核心零部件、材料装备等上游环节,日本企业一直有领先优势。例如,松下目前是特斯拉汽车电池的主要供应商,日立的电力、工业和交通设备竞争力突出。

再如,日本对半导体产业链的影响之大,要甚于中东国家对原油市场的影响。东京电子是全球主要的半导体设备商,日本信越和胜高两家企业占全球硅材料市场份额一半以上。近年来我国大力发展集成电路产业,国内产能快速扩张,对相关设备和原材料的需求加大。2016年以来,全球硅片价格大幅上涨,价格压力传导至CPU、存储器、电子产品等下游环节。智能手机是重要居民消费品之一,2017年价格涨幅较大。根据统计局公布的居民消费价格指数,2017年通信价格涨幅明显高于总体价格水平,加剧了通胀压力。

二是术业有专攻。随着日本接近全球技术前沿,很多领域的竞争可能已经到了“拼天赋”的阶段。由于制度、文化、资源禀赋等因素,一个国家不可能擅长所有产业。日本以终身雇佣、年功序列等为特征的劳动制度,导致劳动力市场相对僵化,这显然不适应人才频繁流动、新产品快速迭代的互联网行业。日本大企业主导性强,初创小企业活力相对不高,这也不利于颠覆式创新频出的互联网行业。从产业组织角度看,日本企业倾向于上下游一体化,水平分工较少,这种模式适合大企业主导的传统汽车产业,但不适合高度模块化、标准化、易运输的电子制造业,而台积电、富士康等代工企业的崛起正是抓住了分工深化效率提升的机遇。在单一民族、国民性等文化传统因素作用下,日本人精益求精,注重工匠精神,这适合长期积累、持续改进的研发工作,而不擅长经常变轨的领域,例如,在硅片、碳纤维等需要高度提纯、不断优化的材料产业,日本有显著优势。

在军工领域,虽然日本作为“二战”战败国被非军事化,但实际上是走了“寓军于民”的道路,隐含着很强的军工研发生产能力。日本没有独立的军工企业,但很多大型企业都有半军半民的子公司,甚至直接从事军品业务,如三菱重工、川崎重工、小松制作所、住友重工等。这些企业能够研制多种武器装备,有些居世界领先水平。波音787作为最先进的民用飞机之一,很多零部件来自日本,包括使用碳纤维材料的机翼和机身,以及发动机中的一些关键部件。有研究认为,一旦放松对日本的军事管制、允许其出口军火,它能很快实现从民品到军品的生产能力转换,占领全球舰艇、飞机、导弹、核武器等军品市场的很大份额。

三是一些旨在提升产业竞争力的政策并没有达到预期效果。总体来看,虽然产业政策对日本经济追赶起到了积极作用,但它对创新的影响并不确定,尤其是产业组织政策,甚至不乏失败案例。例如,上世纪80年代-90年代,日本是全球DRAM存储器市场霸主,NEC、日立等企业都曾是龙头企业。面对韩国三星、海力士的竞争,日本政府推动日立、NEC和三菱的存储器部门合并,1999年成立了尔必达,成为日本唯一的DRAM企业,但尔必达最终在2012年被美国镁光收购。日本政府曾发起了大量产业联盟、研发合作计划,都没有逆转存储器产业下滑,现在日本企业已基本失去了存储器市场。

转载请注明:北纬40° » 日本GDP与创新力反向发展之谜