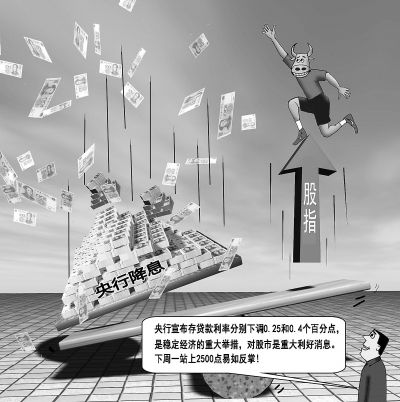

11月19日,国务院常务会议提出十项举措降低社会融资成本。话音刚落,11月20日银监会就发文规定将信贷资产证券化业务由审批制改为业务备案制,并透露“资产证券化备案制的规则修订稿已经初步完成”,央行则于11月21日宣布降息。

但是就在一个月之前,作为货币政策的风向标,央行在此前《三季度货币政策执行报告》中并没有释放任何关于降息的信号。相反,央行还以大篇幅强调了过度“放水”的危害,并通过物价绝对水平不低和供给面变化驳斥了低通胀将触发全面宽松的观点。

“核心因素依然是顽固的实体融资成本”,一家国有大行人士告诉记者,“货币传导机制受阻,降低融资成本的效果并不理想。”

但关键在于,现实是否也像理论所分析的那样,降息到底能给实体经济带来多大的利好,能缓解实体经济多大的负担?

按照目前广义货币(M2)规模算一笔账的话,一年期贷款利率下调0.4个百分点,就是减少银行利息收入4000亿。反推,就是减轻企业和社会负担4000亿。

但是,如果将账细分开来进行计算,落到实体经济的好处又有多少呢?

“此次非对称降息,实际上在收窄银行利差,可以理解为是引导银行将部分利润让渡给企业。”北京金融衍生品研究院首席研究员赵庆明认为,目前银行的盈利水平大大高于大多数实体企业,为了中国经济的长远发展,必须将银行业部分利润让渡给实体经济。

交通银行首席经济学家连平认为,流动性通过公开市场操作有所宽裕,但是效果并不明显,实体经济融资成本仍高。在这种情况下,通过基准利率的下调,尤其是贷款利率相对幅度稍大一点的下调,有助于推动实体经济的融资成本下降,这个是最为重要的目的。

“本次降息有显著的非对称性。存款利率没有多少变化,贷款基准利率却是超常规的下调。”MFI金融研究中心首席研究员江勋表示,这显然是要保证储户利益,试图让渡银行收益,反哺实体。但压缩银行利差,补贴实体,可能会进一步导致银行放贷积极性的抑制。

事实上,针对此次降息,央行有关负责人称,此次利率调整的重点就是要发挥基准利率的引导作用,有针对性地引导市场利率和社会融资成本下行,促进实际利率逐步回归合理水平,缓解企业融资成本高这一突出问题,为经济持续健康发展提供中性适度的货币金融环境。

本文来自《华夏时报》,原文标题为《降息减少4000亿利息收入 银行让利季》,此为大幅删节后的内容。

转载请注明:北纬40° » 央妈放水意欲何为,压缩银行利差,反哺实体?