中国影子金融领域已经引起全球的不安。国际货币基金组织(IMF)和世界银行(World Bank)都对这个不透明行业内资产快速累积的风险发出警告,同时各国央行官员现在经常提到,中国影子金融是全球经济稳定的关键潜在风险。

然而,虽然对中国影子金融隐藏风险的担心依然是有根据的,但监管举措意味着,影子金融构成的系统性风险终于开始退潮——尽管中国影子金融体系的整体规模仍在继续扩大。

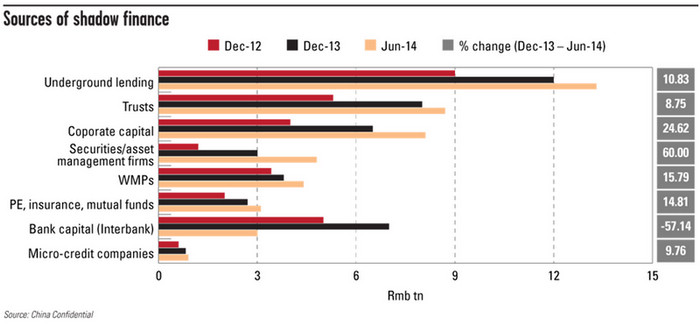

我们估计,今年上半年末,中国影子金融资产总额达到46.3万亿元人民币(见下面的图表),较2013年年底增长16.3%,季度环比增长11.5%。

然而,影子金融资产增长的整体反弹,掩盖了此类融资来源和组成的重要转变,最近的监管举措削弱了影子银行业和正规银行体系之间的联系。下图显示出我们估计的各个关键影子金融部门的规模,以及此类融资的主要接收方。

降低系统性风险的主要方式是让银行少卷入影子金融。加大监管审查力度意味着,中国各银行更难将储蓄资金和理财产品销售所得通过银行间市场输送至影子金融资产。

银行间市场近年一直是银行避开监管机构监管、将流动性输送至高收益率影子金融资产的关键通道。但中国银监会(CBRC)最近在一份报告中估计,各银行的银行间资产中,投资于“非标资产”(即影子金融资产)的比例已在今年上半年降至30%以下,低于2012年底的逾40%。

我们对理财产品资产的分析也表明两者的联系进一步减弱。中国监管部门出台规定,理财产品资金投资于“非标资产”的比例不得超过银行理财产品资产总额的35%,或者该行总资产的4%,该项规定已帮助大幅降低了理财产品资金投资于非标资产的比例。按照我们的估计,该比例在今年上半年末降至25%左右,低于2012年末的大约45%。

监管机构似乎正在鼓励将这种高风险、高回报的信贷产品从银行和信托公司转移至证券公司等专业的资产管理公司。证券公司旗下资产管理子公司管理的资产总额在今年上半年末达到6万亿元人民币,高于2012年末的1.5万亿元人民币和2011年末的区区3000亿元人民币。

我们估计,在这6万亿元人民币中,有4.8万亿元人民币(即大约80%)被投资于影子金融资产(见下面的图表)。与理财产品的投资者相比,购买证券和基金公司产品的投资者更有可能意识到此类投资的高风险性质——理财产品通常被视为是无风险的。这与中国监管部门提升散户投资市场风险意识的目标是一致的。

与这种融资来源多元化相配合的是,近几个月债券发行显著加速,每月平均发行额远超1万亿元人民币。随着监管部门日益限制银行购买影子资产,银行转向债券等收益率较高的标准资产。

实际上,债券发行和流动性反弹,可能有助于之前严重依赖影子金融的经济领域限制违约风险,因为它们可以利用债券发行所得来偿还信托等到期的影子金融债务。专为地方政府项目融资设立的地方政府融资工具(LGFV)尤其如此,因为直到不久前地方政府还无法直接借款或发行债券。

当然,所有这些都不会显著消除影子金融关键资产类别(尤其是信托产品)的违约风险,尤其是考虑到据估计今年有4万亿至4.5万亿元人民币信托产品到期,比2013年到期产品价值总额高出近50%。融资改革将需要时间,同时,尽管正规金融部门和影子部门日益分离,但后者的崩溃仍会对前者产生巨大的负面连锁效应。

但不管怎样,中国正规金融体系和影子金融体系日渐分离是一个重要动态,而许多继续对中国影子金融体系感到不安的人似乎还没有充分认识到这一点。

本文来自英国《金融时报》,原标题为《中国影子金融风险开始退潮》,作者为《中国投资参考》金融研究总监萧齐

转载请注明:北纬40° » 中国影子金融系统性风险开始退潮