中国经济的去杠杆化一直似乎会是一个漫长而麻烦的故事,将持续许多年甚至数十年才能被证明取得成功。最近的一个章节涉及国内A股突然暴跌,在不到两周时间里下跌了19%,并催生了上周末被广泛形容为“紧急行动”的货币政策放松举措。

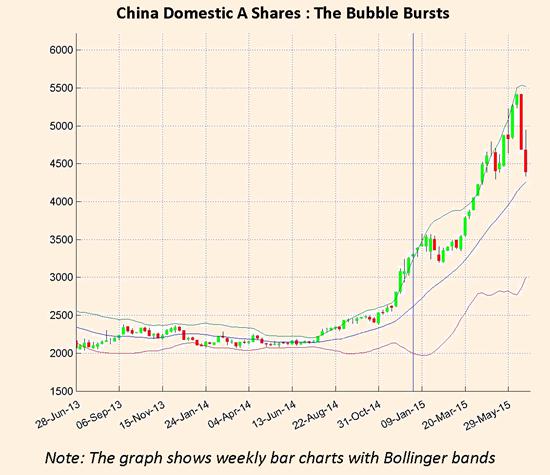

从第一张图表右侧的两条红柱(“阳烛”)就可看出过去两周股价下挫的剧烈性。正如泡沫时期经常会发生的,随着布林通道加宽,波动性急剧增加,许多新入场者肯定已严重受损。

然而这个故事还远未结束,股市泡沫往往会持续两到三年时间,我们不能排除未来几个月内看到新高的可能性。但我们能确定的是,市场波动率很可能在相当长一段时间内保持在危险的高位,中国内地投资者将进入一个投机性很强的市场。

即使在最近这轮大跌过后,国内股市过去一年仍上涨一倍以上。到目前为止,这对整体经济影响非常小,似乎表明此轮下挫只是一个市场事件,不会转化为消费支出或银行放贷。不过,央行迅速对股市暴跌作出回应,果断调整货币政策的事实,似乎表明当局真的开始有所担忧。

更令人担心的是,中国现在面临三个相互关联问题的冲击波:股市泡沫、房地产市场见顶,以及削弱了银行业的信贷爆炸(1)。奥斯卡?霍尔达(Oscar Jorda)、莫里茨?舒拉里克(Moritz Schularick)和艾伦?M.泰勒(Alan M. Taylor)最近发表的新研究报告明确证明,在过去120年的全球经济史上,这个可怕的“三位一体”曾给许多经济体带来极其恶劣的后果。

他们的研究并不针对中国,但它显然提出了一个问题:相比大量案例展示的国际经济史规律,中国的特色能否使其获得更好的结果?

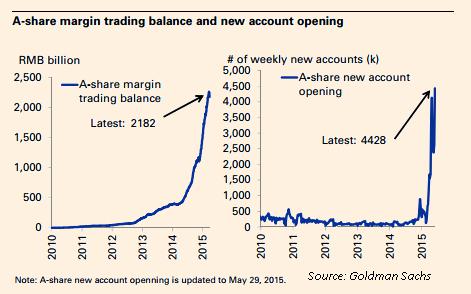

近期中国股市行为的泡沫特征已经明显存在了一段时间。通过融资购买股票的保证金交易已上升到总市值的8%以上,用任何国际标准衡量都是异常高的水平。今年迄今新设立的交易账户数量上升了10倍。

没错,有一些经济基本面因素在支撑牛市,包括A股整体的市盈率仅约为21倍(2),以中国的经济增长速度而言并不过高。但信息技术板块一些股票的市盈率显然已直上云霄,就如2000年美国纳斯达克(Nasdaq)的网络股泡沫。最起码,这些板块在未来某个时间点出现剧烈洗牌似乎难以避免。

高盛(Goldman Sachs)表示,A股总市值约为中国名义国内生产总值(GDP)的110%,因此如果A股市值减半,相当于名义GDP 55%的国内财富将蒸发(3)。这听上去令人非常担忧,但这笔财富的相当大一部分是近期才出现的,还没有渗入到消费支出的基础水平。就像2000年纳斯达克崩盘的案例那样,消费支出最终所受影响可能不大。

转载请注明:北纬40° » 中国不受经济史规律的制约?