不可否认,与市场预期不断升温,认定美联储加息是未来全球经济和金融发展的主要影响因素相比,7月17日美联储会议却是对是否加息持完全沉默的态度;而其在下月召开的公开市场委员会(FOMC)会议期间(9月16日)启动加息的迹象也非常弱:最新的联邦基金期货市场价格指标显示,联储9月加息的概率已从此前的五成下跌到三成多。这样就引出了第二个问题,美联储政策近期好像并未变化(加息或者对资产负债表进行大规模操作),而中国市场近来则变化较大(资本市场震荡,监管政策频出等);到底是中国变化较大引致世界市场的大幅变化,还是美国有能力让联储政策未动、市场波动先行呢?这恰是当前中国因素被高估,联储因素被低估的一个重要诱因。要回答这个问题,就必须深入美国经济内部去分析美联储(加息)的决策空间。

神话之二:美联储加息板上钉钉,货币政策回归正常化Policy Normalization

有趣的是,市场认为面临联储加息重压,从而被迫贬值货币的货币当局中,中国央行并非唯一一个;实际上,即便是欧央行、日央行等机构也普通被市场看空,尤其在欧元区经济持续不振与日本经济开始逆向收缩的背景下,有关欧元区和日本将接着实施量化宽松预测比比皆是。然而这一切的预测,都有一个共同的根源,那就是加息预期,即不断预期美联储将在近期加息。

那么问题就来了,自2014年末就开始不断升温的联储加息预期,在走过250天后在目前依然还只是预期,并且已经开始有了分化趋弱的迹象。市场的不断动荡表明,各主要市场前期所消化的加息政策存量,正随着加息在事实上不断推后显得支撑不足,亟待调整;而美国国内市场的风险敞口近期也在加速积累。多种力量叠加使正在不断形成新的风暴眼,再考虑到美联储已经盯丢CPI(包括核心CPI)等主要目标相当久了,骑虎难下的局面短期很难改观。下面我们将从联储内外部两方面来看近来影响加息的一些变化因素。

1.联储面临两难选择、内部分化加剧

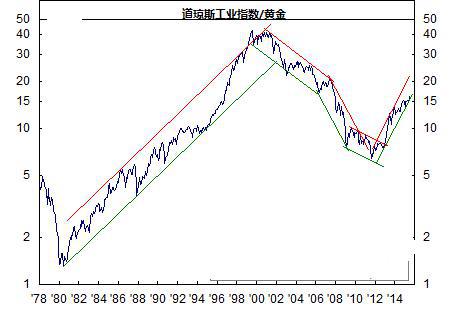

1.1加息控风险:自2008年次贷风暴以来,联储总共实施了三轮量化宽松(QE),不仅直接救助了先前濒临崩溃的金融市场,还成功的将处于衰退边缘的美国实体经济拉入了较快增长区间,其实体经济的主要指标均领先G10的各成员国。可以说,饱受争议的美联储量化宽松政策功不可没。然而到了2013年后期,联储意识到超常规货币刺激终究不可持续,于2014年正式启动退出政策,于是才有了后来一年多来美联储加息的各种市场预期。客观地说,只要美国实体经济持续增长,加息就势在必行。因为加息的本质是流动性供给收缩,对已经处于流动性长期高位运行的美国,流动性超发引致的风险正在加速累积。我们从下图可以清晰的看出,量化宽松以来,美国资本市场不仅完全恢复繁荣,更有超越前两次大型危机(2007年次贷风暴以及2000年互联网公司泡沫)的风险因素存在;关于这一点,美联储自然心知肚明,关于加息也是早有腹案。

转载请注明:北纬40° » 美联储加息的神话将破?