1.2不加息也控风险,还保增长:然而美国货币当局最大的难题就是往往计划赶不上变化。高度依赖盯住目标数据做决策的美联储,始终未能得到经济繁荣、市场稳定的进一步确切证据。具体的说,美联储触发加息策略的两个主要关口,就业与通胀目标始终未能同时达标。尤其是通胀指标——名义CPI,近三年来始终处于联储设定的目标值一下。无论QE如何刺激,美国CPI指标始终不为所动,是否放弃这个盯住目标,转而依赖亮眼的就业数据做决策,或者改变原有权重创造新的盯住指标诸如国内通胀率(Domestic CPI),尚无定论。而且万一影响增长恢复怎么办,这令联储相当头疼。

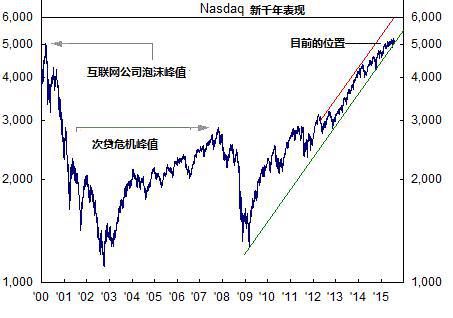

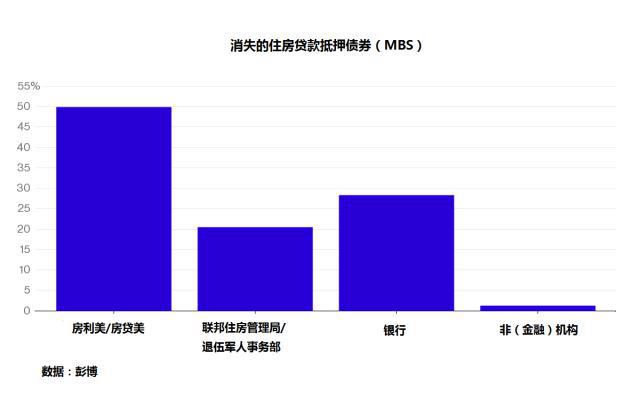

更加严重的是,在三轮QE退出近一年的当口,美国资本市场的一些泡沫迹象令决策者颇为不安。这就包括因美国国内房地产市场回暖而死灰复燃的次级贷产品,其中最为臭名昭著的抵押贷款支持债券MBS。美国政府项目外的抵押贷款支持债券占总贷款比例曾经高达四成(见图),危机后几乎处于休眠状态的市场,近期有了非常活跃的迹象——私募公司孤星基金将约有220份住房贷款被打包成为总价7千2百万美元的次级债销售了出去,规模并不大,却意味深长——高收入高风险的时代已经再次开启。对不久前次贷危机的记忆,对美国当前增长基础的疑虑,甚至最近日本央行在盯丢CPI之后的一意孤行导致经济收缩的教训,这些都令联储在加息问题上显得非常审慎。

2.市场存在系统偏离、一致预期开始动摇

如果说基于联储内部的决策结构,加息的反对意见不算罕见的话,那么市场预期出现动摇则必须引起各方足够重视。从历史数据上看,市场出于促进交易、扩大盈利的动机,历来有看多联储盯住的核心指标,变相鼓励联储加息的传统。下图是近十年来美国顶级职业分析师对美国CPI的预测均值与美联储公布的真实CPI数据之间的差距图。我们可以很清晰的看出来,这十年来几乎全部预测偏离,而且并不是发散性的偏离,这是一种系统性的看多偏离,这意味着十年来市场几乎总是在鼓励美联储加息。

转载请注明:北纬40° » 美联储加息的神话将破?