二、经济下行期我国银行业面临严峻的资本补充压力

(一)资本补充两大渠道受多重约束

1.从内源融资来看,利润增速受经济下行、利差缩小的双重影响增长乏力。

中长期来看,自2010年以来,在“三期叠加”因素影响下,我国经济进入下行周期,将持续较长阶段的“L”型增长。过去五年,GDP年均增长7.8%,其中2015年增长6.9%,为1991年以来的最低值。经济增长放缓既有外需疲弱的影响,也有内生动力不足的因素,随着投资、消费、出口三驾马车增速放缓,企业利润开始下降。2015年全国规模以上工业增加值增长6.10%,增速同比回落2.20个百分点。全年规模以上工业企业利润总额同比下降2.30%。其中,传统制造业,特别是钢铁、有色等高耗能行业产能过剩问题严重。商业银行作为典型顺周期行业,利润增速也随之面临中长期放缓的挑战。2015年我国银行业的资产利润率与资本利润率分别为1.10%、14.98%,同比下滑0.13、2.61个百分点。

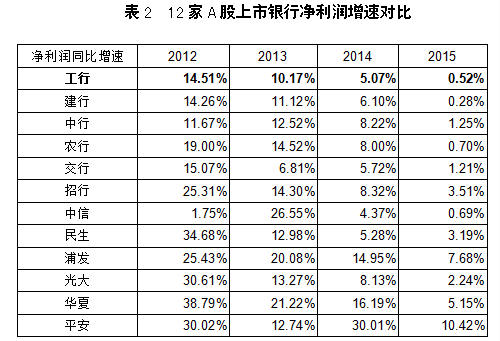

短期来看,利率市场化改革加速推进,导致银行净息差(NIM)收窄。2015年10月,央行对商业银行和农村合作金融机构等不再设置存款利率浮动上限,标志着利率市场化已经基本完成。国际经验表明,利率市场化完成初期,银行既面临着存款竞争导致的资金成本增加,又面临着竞争优质贷款客户导致的贷款收益减少。因此,一定时期内利差收窄成为必然趋势。根据银监会发布数据,2015年我国银行业季度净息差(NIM)平均值为2.53%,较2014年均值下降11BP。根据12家A股上市银行年报(注:截至2016年4月22日,共有12家境内上市银行披露了2015年报,分别是5家大型银行(工行、建行、中行、农行和交行)以及7家中型银行(招商银行、中信银行、民生银行、浦发银行、光大银行、华夏银行和平安银行)。),2015年有10家银行息差出现不同程度的收窄,其中降幅最大的是民生,达33BP,其次为农行,26BP。

面对上述双重压力,商业银行的利润增速逐步见顶回落,由高增长的“黄金时代”踏入一个低增长甚至负增长的“白银时代”。银监会发布的2015年度监管统计数据显示,2015年,我国商业银行全年累计实现净利润1.59万亿元,仅增长2.43%,同比下降7.2个百分点。已发布年报的12行净利润总和为12018亿元,较上年仅增174亿元,同比增速仅为1.47%。除平安银行外,其他11行净利润增速均降至个位数,工、建、中、农、交五大行分别为0.52%、0.28%、1.25%、0.70%和1.21%,逼近“零增长”。而股份制商业银行中除了平安银行外,多数也纷纷落入低增长行列,净利润增速不到5%。

2.从外源融资来看,资本市场融资存在不确定性。

就国际资本市场而言,进入2016年以来,全球股市受全球经济放缓、欧洲银行业危机警报(德意志银行、渣打银行等出现巨亏)等因素影响连续暴跌。而3月,穆迪发布公告将中国15家银行的评级展望由稳定调整至负面,其中包括12家商业银行和3家政策性银行。4月,标普将中国9家银行的评级展望由稳定调整至负面。中资银行评级展望下调与我国主权信用评级调整和银行业潜在风险上升有关。从国际经验来看,“负面”展望约有60%的概率演化至长期信用评级下调,例如2008年3月以来,穆迪先后30次下调G-SIBs(注:G-SIBs:Global Systemically Important Banks全球系统重要性银行)的评级展望至“负面”,其中有18次演化至长期信用评级的下调。而一旦信用评级下调,会导致股票价格短期内出现超跌、以及债券融资成本提高等不利局面(通过对2008年以来遭遇长期信用评级下调的G-SIBs进行研究后发现,长期信用评级每下调1级,债券的融资成本会因此提高21.3BP)。这对于当前积极探索境外筹资的中资银行而言,会增加境外筹资成本和难度,通过增加计息负债平均成本的方式对净息差产生不利影响。尤其是对于国际化程度较高的我行而言,评级下调有可能使海外分支机构流动性管理压力加大,获得长期稳定资金的难度和成本都有所提高,对海外分支机构的资本管理策略和资本成本都可能产生负面影响。

转载请注明:北纬40° » 国内商业银行面临巨大的资本补充压力