当今货币与房地产:衰退式膨胀

核心观点:

人口老龄化和流动人口负增长,表明房地产泡沫迟早要破,只要存在市场,且作为一个相对自由的市场,价格波动就难以人为控制;本币贬值将是渐进的,因为汇市还不能真正称之为市场,政府具有强大的调控能力;股市泡沫的危害相对较小,投资者早就有风险承受力,如今杠杆率已经明显降下来了,在从严监管之下,投机性资金减少了,目前楼市去杠杆的过程中,部分资金会流向股市,存在偏弱的跷跷板现象,故中国股市的高估值现象长期存在。

中国经济下行趋势未改,如果弱化稳增长目标,则有利于结构性改革推进。在全球货币膨胀的时代,自由市场经济模式在中国恐怕更难行得通,要应对过去为稳增长、持续超发货币而堆积起来的各类资产泡沫,估计会推行“有管治的市场经济”模式。

这两年来,中国的出口负增长,但顺差却在扩大,原因主要是内需减少及价格下降导致进口额减少的幅度更大。于是,学界把这种现象为“衰退式顺差”。与此同时,这两年货币泛滥与房价暴涨也成为全社会热议的话题。我认为这轮看似迅猛的货币与房价的膨胀,却有强弩之末的感觉,是否可称之为“衰退式膨胀”?

银行贷款步入“散户时代”

刚刚了公布7月份的信贷数据,金融机构新增贷款只有4636亿元,环比少增9164亿,其中居民中长期贷款4773亿,因为居民中长期贷款中绝大部分都是房贷,这意味着新增房贷占7月份新增贷款的100%。这相当于7月份一整月股市的交易量都是散户的,机构纯粹坐冷板凳而已。过去中国的信贷主要是给企业等机构,如今却主要贷给了居民,这与西方国家的银行十分类似了。

再看M1和M2,分别增长25.4%和10.2%,M1的走高可以解释为企业持币观望,经济步入流动性陷阱,M2增速的回落至一年来的低点, 一方面是因为基数效应(去年为救市投入大量货币),另一方面则是低信贷导致的信用派生效应下降。M2的回落不等于流动性的减少,因为经济活动的规模增长也在放缓。

尽管居民房贷比去年同期增加了一倍以上,但不能因此而断言房地产还将繁荣依旧。就像去年上证综指在5000点以上的时候,场内和场外融资也是异常火爆,融资规模创下历史新高,但换来的却是股灾。

利率的下行趋势十分明显,但降息的可能性不大,这中间有人民币汇率维稳的因素。M2增速跌至10.2%,如果换了去年,早就降准了,因为去年的M2增速目标是12%。但今年政府工作报告把M2增速目标提高至13%,按理说更应该降准了,为何不降呢?因为企业的活期存款大幅上升,降准就没有必要了。

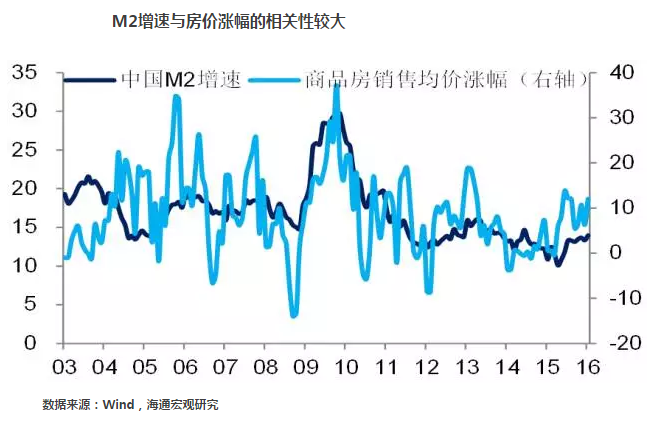

M2增速回落与房地产衰退信号出现在2010年前后

为什么要要把货币和房地产的现状称之为“衰退式膨胀”呢?这是因为衰退的信号早就发出了,但货币膨胀和房价上涨仍在延续。打一个不甚恰当的比喻,闪电与打雷之间有一个时滞,大家都害怕打雷,实际上,闪电是一个先行指标,打雷是必然的结果。比如,美国的房地产投资增速的峰值发生在2000年,但房价开始下跌则在2006年,期间间隔六年。

记得我在2010年的时候,曾判断M2增速将见顶并持续回落,最终应该接近名义GDP的增速。如今看来,M2增速确实是在持续回落,但回落幅度比我预期的要慢多了,其原因就是政府为了实现稳增长而刻意抬高M2的增速目标。

事实上,M2增速是在2009年出现了28.4%的峰值,这是为应对美国次贷危机而开展的强刺激结果,之后缓慢回落,同时,央行也不断调低M2的增速目标。同时,房地产开发投资增速在2010年也达到了33%的峰值,之后则逐步回落,直至2015年回落至1%。

也就是说,货币规模仍在不断膨胀,房地产的投资额也是逐年扩大。估计今年的M2增速在11%左右,要比去年回落两个百分点,但M2总量则会继续扩大,并可能从目前的150万亿,到2020年可达到200万亿,但2020年的M2增速则会降至8%甚至可能更低。房价也在不断上涨,但涨幅则均在不断收窄。如1-7月份房地产投资增速回落至5.3%,但过去16年来,房地产开发投资总规模总是逐月上升的。

转载请注明:北纬40° » 衰退式膨胀:货币与房地产的狂飙将导致资本市场管制