2008年全球金融危机爆发后,美联储降息和三轮宽松举措,致使美联储资产负债表急剧扩张,从危机前的0.9万亿美元上升到当前4.5万亿美元。随着美国经济复苏基本完成,继续宽松将推升资产泡沫,此时逐步缩表可为未来货币政策操作预留空间,也可刺激银行信贷,将资金由超额储备金转向实体经济领域。

美联储将于下月正式启动缩表,缩表将持续3-5年时间,缩减规模要看选择何种货币政策操作方式。如果美联储回归到原先的公开市场操作调控方式,将不需要持有太多的存款准备金,预计将缩表2.5-2.7万亿美元。如果维持当前的利率走廊操作机制,缩表规模将有限,缩表可能只会持续3年左右。

美联储缩表将对全球经济产生较强外溢影响:将抬升美国中长期利率,对美国投资和经济增长不利,增加企业债务负担,但有利于避免收益率曲线继续趋于平坦,减轻金融机构盈利压力,并且可以完善和丰富美联储货币政策操作方式;全球流动性和资产价格将承压,中国跨境资本流动和人民币汇率等都将面临挑战。

作者:王有鑫、陆晓明

王有鑫为中国银行金融研究所研究员,陆晓明为中国银行纽约分行资深经济学家

2017年9月20日,美联储召开议息会议决定正式启动缩表。作为全球央行的领头羊,美联储的一举一动都对全球金融市场产生重要影响。美联储为何要缩表?缩表的方式、规模和进度会如何?对全球和中国经济外溢影响有多大?本文试图对此进行解答。

一、美联储缩表的背景和原因

(一)美联储资产负债表扩张情况

2008年全球金融危机和经济衰退发生后,为刺激经济,美联储将联邦基金利率目标区间下限下调到0。政策利率触及0下限意味着该工具已无继续作用空间。为了进一步采取宽松货币政策,美联储选择了前瞻性指导和大额资产购买,即所谓量化宽松(QE)手段。QE导致美联储资产负债表急剧扩张。从2008年底到2014年10月,美联储共实施三轮QE,购买政府债券和政府代理机构住房抵押贷款支持证券(MBS)。2014年10月美联储结束资产购买计划,但仍继续对到期资产再投资,继续维持资产规模。

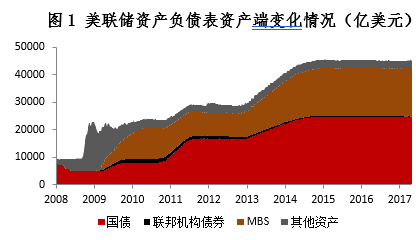

从总量上看,截至2017年9月,美联储总资产从危机前的0.9万亿美元左右上升到4.5万亿美元,飙升5倍(图1);总资产占GDP比重从6%上升到24%。

从资产结构上看,证券占绝对主导。目前美联储所持有的证券(国债、MBS和联邦机构债券)总规模为4.25万亿美元,占全部资产95%左右。其中,国债规模为2.47万亿美元,占比约为60%;MBS规模为1.78万亿美元,占比约为40%。这部分正是美联储三轮QE累积起来的资产,也是未来“缩表”的主要对象。

在期限分布上,以中长期债券为主。其中,中长期国债为2.34万亿美元,占全部资产的50%左右;MBS几乎全是10年期以上,占全部资产的40%左右。

在“控盘”比例上,截至2016年底,美联储持有的MBS约占整个市场规模8.5万亿美元的20%;国债持有比例相对低一些,持有规模相当于整体国债市场规模的15.4%。

(二)美联储缩减资产负债表的原因

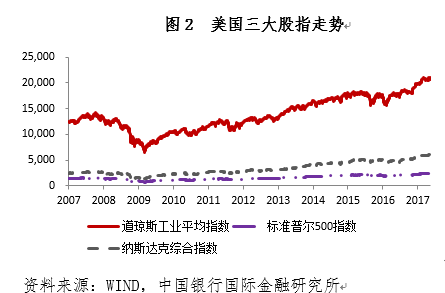

第一,美国经济复苏基本完成,继续宽松将推升资产泡沫。美联储通过QE扩张资产的目标是降低中长期利率,增加金融体系流动性,通过资产组合再平衡效应提升投资者风险偏好,增加高风险资产投资,帮助经济复苏增长。目前美国经济复苏基本完成,并且美联储开始从特殊形态下的超宽松货币政策向正常货币政策回归,继续维持以应对危机和衰退为目标的、高于历史水平的资产规模已不再具有合理性。而且值得警惕的是,美国股票市场领先经济增长,三大股指均已超过危机前水平,投资者风险偏好早已恢复,对高收益的追逐导致金融风险上升。

第二,货币政策应为预防下一次衰退留余地。货币政策制定需要与经济周期匹配,在经济与通胀上行时,货币政策需要调整到为经济下行和衰退预留空间,而目前的货币政策状态不利于应对新的衰退。美国经济扩张周期已远超历史水平,美联储需要将利率提升到远离零下限,同时也需要让资产负债表远离应对衰退的状态,为未来扩张性货币政策做准备。

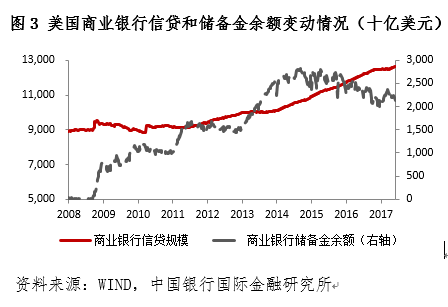

第三,希望刺激银行信贷增长。QE政策下银行流动性充足,但信贷并未大幅增长,从2008年初至今仅增长1.4倍,并且最近增速大幅放缓。流动性更多滞留在现金、超额储备金、国库券等资产上(图3)。美联储缩表会对银行信贷产生正反两方面的影响,从不利的角度看,美联储减少债券持有后,美国政府为了筹集到期应付本息和大规模基建资金,将继续增发国债,通过“借新还旧”等方式维系政府运转。这一阶段,同时伴随着国债收益率的上涨,商业银行可能会增加国债持有规模,这将在一定程度上挤压信贷资源。不过考虑到国债价格处于下行周期,商业银行持有过多的国债将面临估值损失和账面浮亏,影响财务表现,因此,预计不会完全接盘。从好的方面看,缩表后市场流动性减少,市场利率和风险升水走高,这将刺激商业银行将资金从无风险的超额储备金转向实体经济贷款环节,以赚取更多利润。考虑到美联储缩表的一个重要意图,是希望将资金引入实体经济领域,而不是在金融体系内空转套利,因此,预计缩表不会减弱商业银行对实体经济的支持。

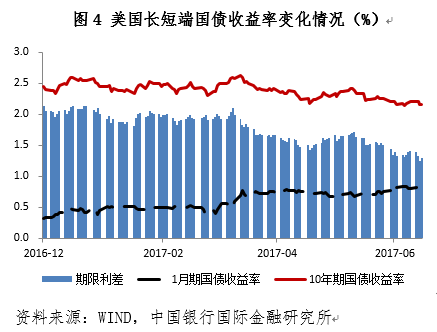

第四,避免收益率曲线继续趋于平坦。特朗普总统上台后,美联储累计加息三次,在2018年底之前预计还将加息四次,缩表计划也开始按部就班进行。然而,债券市场却给予了完全相反的走势(图4)。6月15日美联储利率决议当天,美国10年期国债收益率定格在2.16%,而在特朗普当选之后的一个星期,美国10年期国债收益率从不到1.8%的水平迅速攀升至2.23%。不过,LIBOR美元短期利率和1个月期美国国债收益率却还在上升,利率曲线逐渐扁平化。美联储若继续加息,可能导致收益率曲线更加平缓。考虑到缩表对抬升长端利率更有作用,在加息的同时缩表,可以使收益率曲线变得陡峭,在货币政策正常化的同时缓解金融机构盈利压力。这一因素或许是美联储提前实施缩表计划的重要考量。

第五,降低美联储资产风险。截至目前,美联储持有的债券资产为央行和联邦政府带来了巨大利润。但由于美联储支付的储备金利率处于联邦基金利率区间顶端,并且会随加息节节上升,增幅可能超过资产收益,使美联储面临利率风险。这也许是美联储改变主意,从暂不考虑缩表到公开表示准备缩表的动因。

第六,为特朗普新政的开展创造一个良好环境。特朗普新政组合是“松财政、紧货币、松监管”,大量的财政刺激措施可能导致通胀加速上升,需要收紧利率和流动性;而松监管需要在相对低的系统性风险环境中实施,需要控制资产价格过快增长。因此,从新政正常实施角度看,需要美联储率先缩减资产负债表。

转载请注明:北纬40° » 美联储缩表的前世今生